Увага, дана версія огляду є застарілою. Перейти до оновленого огляду.

Кернел Холдинг – крупнейший в мире производитель подсолнечного масла и одна из ведущих компаний Украины в целом.

На аграрном рынке страны практически в каждой номинации Кернел является номером один. Экспортер зерна и подсолнечного масла номер один, крупнейший земельный банк страны, самые большие мощности по хранению зерна, самый крупный частный парк вагонов-зерновозов.

И все это владельцы и менеджмент компании построили практически с нуля.

Короли масложировой отрасли

Андрей Веревский начал свою деятельность на зерновом рынке Украины еще в 1993 году в Полтаве и вплоть до 2002 года он работал на разных позициях в украинских и международных компаниях. В 2002 году был приобретен Полтавский МЭЗ, а в 2004 году была создана компания Кернел и началось более активное развитие бизнеса по переработке подсолнечника. Так, сначала был приобретен МЭЗ в Луганской области (а также торговая марка «Щедрый Дар»), а затем – в 2006 году – активы группы Евротек Михаила Весельского (в том числе ТМ «Стожар»).

В те годы новые приобретения финансировались в основном реинвестированной прибылью и банковскими кредитами. На конец 2007 финансового года (30 июня 2007 года) кредитная нагрузка группы была значительной – общий долг составил около $155 млн против выручки в $350 млн и активов в $275 млн.

Дальше наращивать кредитное плечо было рисковано, но для развития на высокомаржинальных рынках нужен был капитал, и в 2007 году Кернел провел IPO на Варшавской фондовой бирже, продав 38% акций компании за $218 млн (из которых $152 млн было вложено в компанию). Таким образом группу, владевшую тремя МЭЗами, 56 тыс га земли и двумя десятками элеваторов, оценили более чем в $570 млн. В начале 2008 года Кернел сделал дополнительное размещение акций, в ходе которого привлек еще $82 млн.

Безусловно, как мы сейчас понимаем, конец 2007 года и начало 2008 года – это было чуть ли не лучшее за последние 20 лет время для IPO, и Кернелу повезло привлечь внушительные средства, на которые был приобретен зерновой терминал в Ильичевске (с мощностью перевалки 4 млн тонн зерна в год), начато строительство нового МЭЗа (Бандурка), а также продолжилось увеличение земельного банка (с 56 тыс га до 85 тыс га на конец 2009 финансового года). Наконец, в 2010 году был приобретен бизнес по переработке подсолнечника группы Allseeds (цена покупки – около $70 млн), в результате чего общие мощности Кернела увеличились до 2.2 млн тонн подсолнечника в год.

Таким образом, Кернел превратился в крупнейшего переработчика подсолнечника и экспортера зерна в Украине. Как раз вовремя - с 2010 по 2015 года украинский урожай подсолнечника практически удвоился, а подсолнечное масло начало завоевывать азиатские рынки.

Ведущий агрохолдинг страны

В 2011 году Кернел приобрел группу Укррос, что позволило нарастить земельный банк компании с 85 тыс га до 210 тыс га (а также занять лидирующие позиции на украинском рынке сахара, правда, уже через два года Кернел избавился от «сахарных» активов). Для финансирования данной сделки, покупки Ильичевского МЭЗа, а также покупки маслоперерабатывающих активов в России Кернел продолжал привлекать акционерный капитал, сделав два дополнительных размещения акций на бирже (в 2010 году на $81 млн, в 2011 году на $140 млн).

Кернел стал единственной украинской публичной компанией, собственник которой не сохранил за собой контрольный пакет акций (у Андрея Веревского оставался 41% на конец 2011 финансового года).

2012-13 года были очень благоприятными как с точки зрения выращивания зерновых (значительный рост мировых цен на зерновые), так и для маслопереработки (все еще хорошая прибыльность переработки за счет не очень высокой конкуренции), что благоприятно сказывалось на скорости окупаемости приобретенных активов.

Кернел продолжал активное развитие – в апреле 2013 года была куплена компания Дружба Нова (с земельным банком 106 тыс га). Изначально возникли определенные проблемы с интерграцией нового актива в структуру группы, однако в течение года-двух эти проблемы были решены.

Затем наступила темная полоса. В 2014 году произошла аннексия Крыма Россией, а также начался военный конфликт на Востоке Украины, что сопровождалось значительным экономическим кризисом в Украине. Страновой риск Украины существенно вырос, украинским компаниям стало намного тяжелее привлекать новые кредиты и лонгировать существующие. В этой ситуации Кернел заморозил свое развитие и направил весь операционный денежный поток от бизнеса на погашение долга. В течение 2015-2016 финансовых годов компания погасила около $400 млн долга, снизив его более чем наполовину.

Еще одним негативным рыночным фактором стало значительное снижение маржи переработки подсолнечника в Украине, что произошло ввиду увеличения мощностей переработки при стабилизации урожая подсолнечника (Украина достигла предела по расширению земельного банка под подсолнечником с точки зрения нормального севооборота).

Однако, несмотря на это, к 2017 году Кернел подошел в хорошей форме (операционной и финансовой). Компания начала искать новые возможности для инвестиций – так, были проведены (безрезультатные) переговоры о покупке активов обанкротившейся Мрии, а затем, куплены два агрохолдинга – Украинские Аграрные Инвестиции (190 тыс га) и Агро-Инвест Украина (28 тыс га земли). В результате, земельный банк Кернела увеличился до 600 тыс га, по этому показателю группа стала номером один в Украине.

Для финансирования новых приобретений компания в 2017 году выпустила еврооблигации на $500M. Выпуск стал первым для украинских компаний, начиная с 2013 года, и пользовался значительным спросом среди инвесторов.

Средства от выпуска еврооблигаций были также использованы и на инвестиции в другие сегменты – в 2018 финансовом году Кернел начал строительноство нового МЭЗа на Западной Украине, а также расширение своего зернового терминала в Ильичевске ($140 млн). В 2018-19 годах было приобретено около 3500 вагонов-зерновозов. Также в 2018 году начала свою деятельность Avere – зернотрейдинговая компания со штаб-квартирой в Швейцарии.

В целом 2018 финансовый год был непростым для Кернела – прибыльность переработки подсолнечника снизилась до минимального за всю историю уровня, уменьшилась урожайность основных зерновых и масличных культур, мировые же цены на зерновые и масличные оставались на относительно невысоких уровнях. Тот год Кернел закончил с наименьшей начиная с 2011 года прибылью.

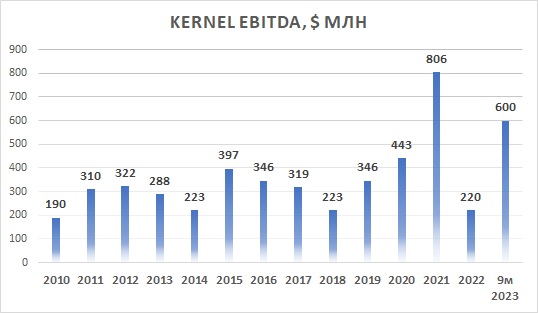

* - EBITDA - операционная прибыль без учета амортизации

Параллельно с новыми инвестициями Кернел оптимизировал уже приобретенные активы.

Во-первых, произошла оптимизация земельного банка, в результате чего он уменьшился с 600 тыс га до 514 тыс га. Во-вторых, реорганизация элеваторных мощностей – несколько элеваторов было продано и куплено, еще четыре элеватора построено. В-третьих, Кернел начал активно развивать всяческие партнерские программы с фермерами (например, запустил платформу Open Agribusiness).

Новая история

2019 и 2020-й годы стали относительно удачными для компании. Кернел увеличил объемы переработки подсолнечника (до рекордных 3.4 млн тонн), а также экспорт зерновых (7.9 млн тонн в финансовом году 2020, во многом за счет ввода в эксплуатацию нового зернового терминала). Восстановилась по сравнению с 2018 годом и прибыльность основных направлений.

Общие финансовые показатели Kernel Holding за 2020 финансовый год (июль 2019 – июнь 2020): выручка на уровне $4.1 млрд, EBITDA $443 млн (что на тот момент являлось рекордным показателем за всю историю компании), чистая прибыль $118 млн.

Однако, столь хорошие финансовые показатели меркнут по сравнению с результатами 2021 финансового года.

Рост мировых цен на зерновые и масличные культуры позволил Кернелу значительно увеличить прибыльность выращивания зерна. EBITDA на 1 га увеличилась со средних за последние четыре года $260 до $790. Общая EBITDA сегмента увеличилась до $397 млн.

В трейдинговом направлении отличный результат был показан Avere. В благоприятных для трейдинга условиях волатильного рынка и роста мировых цен на сырьевые товары, в 2021 финансовом году Avere заработала для Кернела около $250 млн (без учета доли менеджмента Avere, которая составила $137 млн).

Таким образом, даже несмотря на очередное снижение прибыльности переработки подсолнечника (EBITDA сегмента составила $56 млн по сравнению с $152 млн год назад), общий финансовый результат Кернела в 2021 году был абсолютно рекордным. Выручка составила $5.6 млрд, EBITDA - $806 млн, чистая прибыль - $506 млн.

Кернел обнародовал свою стратегию развития на ближайшие пять лет – рост экспорта зерна до 15 млн тонн в год, переработки подсолнечника - до 6 млн тонн в год.

Для достижения этих целей Кернел планировал нарастить земельный банк до 700 тыс. га, увеличить свои мощности по перевалки зерна в портах на дополнительные 5 млн тонн, а также мощности по переработке подсолнечника на 1.5 млн тонн.

Полномасштабное вторжение россии

2022 финансовый год начался еще более многообещающе, чем предыдущий. Основной причиной тому - рекордный урожай зерновых и подсолнечника в Украине в 2021 году, а также все еще высокие мировые цены на зерно и растительные масла. В результате, в первом полугодии 2022 финансового года EBITDA одного только сегмента Растениеводство составила около $360 млн, общая же EBITDA группы - $608 млн. Кернел экспортировал рекордные 5.7 млн тонн зерна и переработал 1.5 млн тонн подсолнечника.

На фоне отличных финансовых результатов Кернел вел крайне агрессивную политику, пытаясь максимально увеличить объемы закупок подсолнечника и зерновых. Товарные запасы на 31.12.21 составили $1.5 млрд ($961 млн год назад), параллельно компания вела активную инвестиционную деятельность, проводила выкуп акций с рынка, и даже осуществляла инвестиции в криптовалюту.

Потребности в дополнительном оборотном капитале финансировались в основном за счет заемных средств - общая сумма долга Кернела на 31.12.21 составила $1.5 млрд (без учета обязательств по аренде земли) при высокой доле краткосрочных кредитов ($840 млн).

Посномасштабное российское вторжение застало компанию на пике сезона с максимальными товарными запасами и долгами. Остановка экспорта через украинские черноморские порты стала абсолютным щоком. Также сразу после начала вторжения Кернел остановил все заводы по переработке подсолнечника (лишь в апреле возобновилась переработка на Полтавском МЭЗе, еще пять заводов были постепенно запущены лишь к началу сентября, при этом еще два МЭЗа вплоть до сентября находились на оккупированной территории Харьковской области).

В целом в своем финансовом отчете за 2022 финансовый год Кернел оценивал свои потери от военных действий в более чем $500 млн.

Также в апреле совет директоров компании принял обно из наиболее неоднозначных решений в истории Кернела. Для улучшения ситуации с ликвидностью компании было решено продать часть активов в сегменте Растениеводство (с общим земельным банком 134 тыс. га). Неудивительно, что единственным потенциальным покупателем активов стали структуры, связанные с мажоритарным акционером Кернела - Андреем Веревским (сумма сделки должна составить $210 млн).

По состоянию на конец 2022 года сделка не была завершена, однако в ее результате ожидается, что земельный банк Кернела уменьшится с около 500 тыс. га до 363 тыс. га.

Ситуация же с ликвидностью оставалось неплохой, на 30.06.22 сумма денежных средств на балансе компании составила $448 млн (также в конце 2022 года Кернел договорился с большинством своих кредиторов о пролонгации краткосрочного долга до конца 2023 финансового года (июнь 2023).

После открытия зерновых коридоров из украинских портов в августе существенно улучшились как операционные, так и финансовые показатели Кернела. За октябрь-декабрь 2022 года компания экспортировала 1.5 млн тонн зерна (в два раза больше, чем в предыдущем квартале), а также 345 тыс. тонн растительного масла (+71%).

Учитывая, что в относительно "неуспешном" первом квартале 2023 финансового года (июль-сентябрь 2022 года), EBITDA Кернела составила $168 млн, ожидания на октябрь-декабрь еще более позитивные.

Операционные показатели

| 2022* | 2021 | 2020 | 2019 | 2018 | 2017 | |

|---|---|---|---|---|---|---|

| Переработка подсолнечника, тыс. т | 2 187 | 3 183 | 3 436 | 3 164 | 3 136 | 2 959 |

| Продажи подсолнечного масла, тыс. т | 967 | 1 367 | 1 518 | 1 619 | 1 420 | 1 207 |

| Экспорт зерновых, тыс. т | 7 969 | 8 013 | 7 902 | 6 094 | 4 646 | 5 060 |

*-финансовый год Кернела начинается в июле и заканчивается в июне.

Посевные площади и урожайность основных культур:

| Сезон | 2022/2023 | 2021/2022 | 2020/2021 | 2019/2020 | 2018/2019 |

|---|---|---|---|---|---|

| Кукуруза | |||||

| Посевная площадь, га | 150 000 | 255 000 | 255 000 | 231 000 | 222 000 |

| Урожайность на 1 га, тонн | 8.5 | 9.3 | 8.0 | 8.5 | 9.8 |

| Пшеница | |||||

| Посевная площадь, га | 35 000 | 64 000 | 73 000 | 97 000 | 100 000 |

| Урожайность на 1 га, тонн | 4.5 | 6.1 | 4.9 | 5.9 | 5.1 |

| Подсолнечник | |||||

| Посевная площадь, га | 130 600 | 154 000 | 149 000 | 137 000 | 132 000 |

| Урожайность на 1 га, тонн | 2.5 | 3.0 | 3.0 | 3.5 | 3.2 |

| Общий земельный банк, га | 363 000 | 500 000 | 510 000 | 514 000 | 550 000 |

Кернел относится к middle cost агро-производителям, что означает достаточно среднюю себестоимость выращивания продукции на 1 га, а также средние по сравнению с конкурентами показатели урожайности основных культур.

Финансовая информация*

| $ млн | 2022 | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|---|

| Выручка | 5 331 | 5 595 | 4 107 | 3 960 | 2 403 |

| Валовая прибыль | 652 | 906 | 462 | 334 | 160 |

| EBITDA | 220 | 806 | 443 | 346 | 223 |

| EBITDA маржа, % | 4% | 14% | 11% | 9% | 9% |

| Чистая прибыль | -41 | 506 | 123 | 179 | 56 |

| 30.06.22 | 30.06.21 | 30.06.20 | 30.06.19 | 30.06.18 | |

| Активы | 4 185 | 3 996 | 3 165 | 2 464 | 2 211 |

| Основные средства | 1 662 | 1 713 | 1 634 | 1 207 | 1 006 |

| Текущие активы | 2 523 | 2 284 | 1 531 | 1 256 | 1 204 |

| Запасы | 1 116 | 709 | 555 | 667 | 675 |

| Денежные средства | 448 | 574 | 369 | 77 | 132 |

| Собственный капитал | 1 686 | 1 948 | 1 494 | 1 346 | 1 178 |

| Долг | 1 696 | 1 085 | 966 | 769 | 751 |

| 2022 | 2021 | 2020 | 2019 | 2018 | |

| Операционный денежный поток | -305 | 461 | 269 | 199 | 82 |

| Финансовый денежный поток | 476 | -48 | 226 | 30 | 77 |

| Дивиденды | -34 | -35 | -21 | -20 | -20 |

| Инвестиционный денежный поток | -294 | -205 | -203 | -241 | -156 |

Огляди інших компаній: